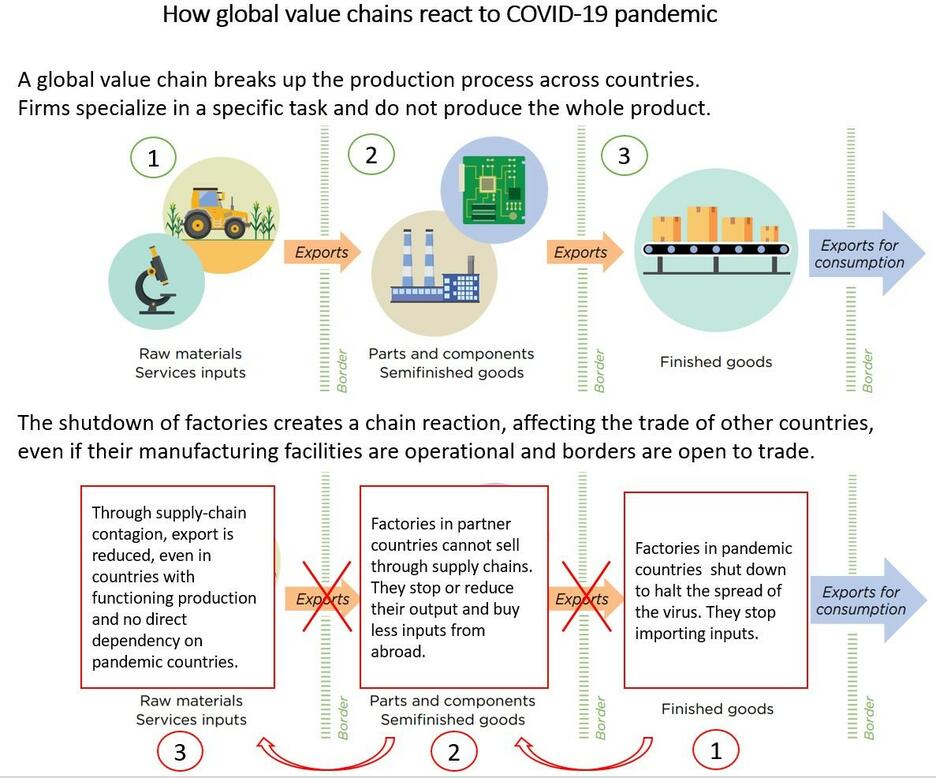

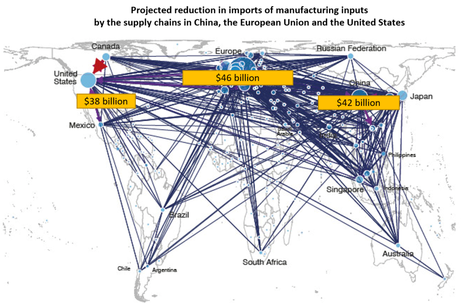

The Great Lockdown: Industrial Supply Chain Disruption (en)

The great Lockdown: Industrial Supply Chain DisruptionThis publication is an excerpt from the book COVID-19: The Great Lockdown and its Impact on Small BusinessThe excerpt, Country Profiles: Industrial Supply Chain Disruption, features information for 85 countries and territories.